2024年上半年我国发电设备行业

发展情况及形势展望

(2024年8月)

机械工业发电设备中心

2024年是新中国成立75周年,是全面贯彻落实党的二十大精神的关键之年,是实施“十四五”规划的攻坚之年。上半年,国内生产总值61.7万亿元,同比增长5.0%;全社会用电量4.7万亿千瓦时,同比增长8.1%;全国主要发电企业电源工程完成投资3441亿元,同比增长2.5%,电网工程完成投资2540亿元,同比增长23.7%。

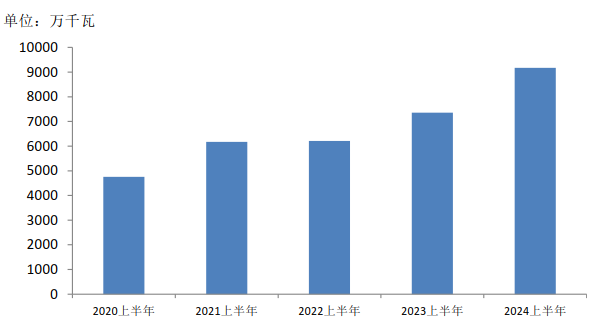

上半年,我国可再生能源装机规模实现新突破,多元绿色发电设备供给保障能力大幅提升。1-3月份,全国发电设备产量3581.3万千瓦,同比增长19.4%;1-6月份,全国发电设备产量9172.0万千瓦,同比增长24.6%。面对需求压力大、供给制约多、绿色低碳转型任务艰巨等一系列挑战,发电设备行业向着更加高效、清洁、智能、可持续的方向稳步迈进,新质生产力加快发展,产业链现代化水平持续提升,不断激发能源高质量发展新潜能。

一、行业发展情况

(一)行业发展特点

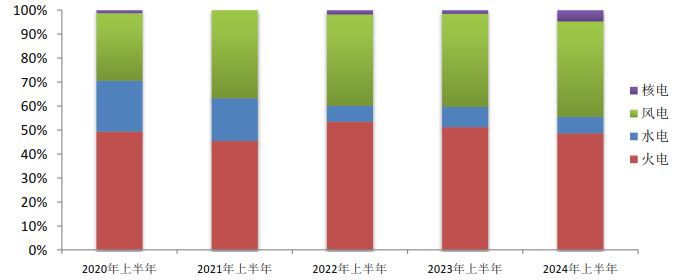

1.产业规模和结构:发电设备产量创同期历史新高,水电、火电设备占比下降,风电、核电设备占比提升,能源绿色低碳转型步伐加快。

根据机械工业发电设备中心统计,上半年全国发电设备产量9172.0万千瓦(按发电机计),同比增长24.6%。其中:

水电机组629.4万千瓦,占6.9%,同比增长1.0%;

火电机组4462.1万千瓦,占48.6%,同比增长18.4%;

风电机组3650.5万千瓦,占39.8%,同比增长27.8%;

核电机组430万千瓦,占4.7%,同比增长290.9%。

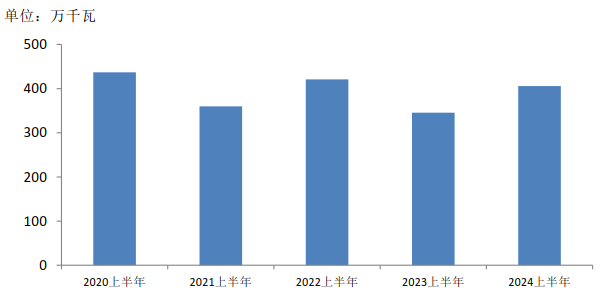

图1:2020年以来上半年发电设备产量变化趋势图

(注:本报告发电设备产量指水电、火电、风电、核电设备机组的总和,不包含光伏设备,以下同)

上半年,国内抽水蓄能项目快速推进,常规水电项目开发难度大,开工速度放缓,水电设备占发电设备总产量的比重(以下简称“占比”)较去年同期下降1.6个百分点;火电项目总体布局由区域支撑、基地配套、存量替代三部分组成,火电设备向大容量、低排放、灵活性、智慧化方向进一步发展,兜底保障作用进一步强化,占比下降2.6个百分点;新型能源体系下,风电政策利好频出,风电建设及运行效率持续提升,市场继续保持快速增长,风电设备产量占比持续提高,增加1.0个百分点;随着我国积极安全有序发展核电政策的推进,核电建设迎来新的高峰期,核电设备产量占比增加3.2个百分点。

图2:2020年以来上半年水、火、风、核电设备产量占比变化趋势图

上半年,全国水电机组产量629.4万千瓦,同比增长1.0%。其中单机容量10万千瓦及以上机组产量524.3万千瓦,占水电机组的83.3%;单机容量10万千瓦以下机组产量105.1万千瓦,占水电机组的16.7%。国内企业上半年完工了1台50万千瓦级水轮机(四川双江口4#);1套40万千瓦级抽水蓄能机组(浙江天台1#);7套30万千瓦级抽水蓄能机组(易县3#4#、缙云5#6#、梅州二期1#、南宁1#、洛宁1#);3套20万千瓦级抽水蓄能机组(句容5#6#、五岳3#)。共完成抽水蓄能机组327.9万千瓦,同比增长263.9%,占水电机组比重较去年同期上升37.6个百分点。

图3:2020年以来上半年水电机组产量的构成变化趋势图

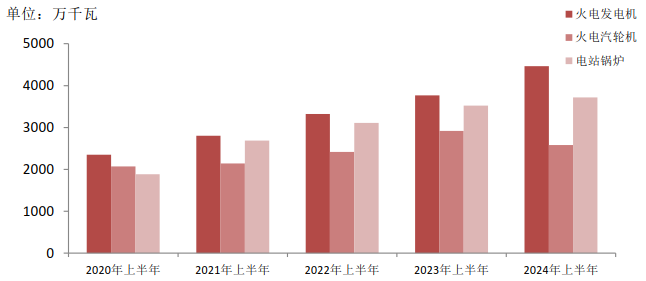

上半年,全国火电发电机产量4462.1万千瓦,同比增长18.4%。其中单机容量30万千瓦及以上火电发电机完成3374.5万千瓦,占火电机组的75.6%;单机容量30万千瓦以下火电发电机完成1087.6万千瓦,占火电机组的24.4%。

上半年,全国火电汽轮机产量2583.4万千瓦,同比下降11.5%(含燃气轮机254万千瓦,同比增长6.5%),其中超临界、超超临界汽轮机1591万千瓦,占火电汽轮机的61.6%;电站锅炉产量3720.3万千瓦,同比增长5.7%,其中超临界、超超临界锅炉2607万千瓦,占电站锅炉的70.1%。

图4:2020年以来上半年火电发电机、汽轮机、电站锅炉产量变化趋势图

上半年,全国风电机组产量3650.5万千瓦,同比增长27.8%,其中单机容量3-7兆瓦等级机组约占风电机组产量的90%。随着风光大基地项目的开工建设,以及以大换小、风电下乡、各省“十四五”可再生能源发展规划等相关政策持续推动,陆上、海上风电均迎来快速增长。陆上风电机组集体迈进10MW级别关键节点,多家企业完成10MW风电机组制造,部分企业启动15-16MW级陆上风机研制工作;多款16-18MW级海上机组相继完工;构网型风电机组产品相继推出;漂浮式相关技术研发取得新进展。

图5:2020年以来上半年风电机组产量变化趋势图

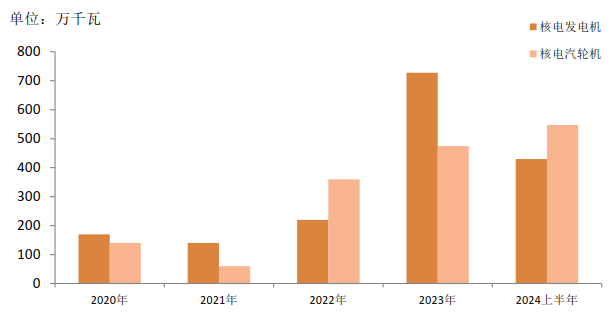

上半年,国内企业生产完成核电发电机4台、核电汽轮机6台、蒸汽发生器4台、稳压器1台、堆内构件3套、控制棒驱动机构4套、主泵6台、主管道1套、堆芯补水箱2台、非能动余热排出热交换器1台、ASP系统冷凝器1台、电气贯穿件2套、重型支撑1台、数字化仪控DCS 1套、低压加热器1台、汽水分离再热器4台、凝汽器1台、除氧器2台等主设备。主要供应机组为海阳3#、三门3#、三澳1#2#、霞浦示范快堆2#等。

图6:2020年以来核电机组产量变化趋势图

2.出口情况:发电设备出海呈积极态势,出口产量占比仍处于低位。

我国积极推动境外可再生能源投资和建设项目的协同发展,稳慎推进在建境外煤电项目、推动建成境外煤电项目绿色低碳发展。上半年,全国出口发电机组405.7万千瓦,同比增长17.5%,占发电设备产量的4.4%,占比较去年同期下降0.3个百分点,主要出口地区为东南亚、南亚和西非。其中出口水电机组41.6万千瓦,同比下降56.6%;火电机组185.5万千瓦,同比增长27.7%;风电机组178.6万千瓦,同比增长71.4%。

图7:2020年以来上半年发电设备出口产量变化趋势图

3.经济运行:发电设备市场订单整体需求旺盛,企业盈利能力分化,市场竞争加剧。

上半年,纳入机械工业发电设备中心统计范围的国内49家重点发电设备主机企业工业总产值完成1420.4亿元,同比增长23.2%。其中哈尔滨电气、东方电气、上海电气三大集团能源板块完成工业总产值626.5亿元,同比增长11.2%。发电设备主机企业出口交货值完成80.4亿元,同比增长16.4%。

上半年,哈尔滨电气、东方电气、上海电气三大集团能源板块实现营业收入约705亿元,同比增长4.5%;实现利润总额约29亿元,同比增长21.1%。

上半年,全国主要发电企业电源工程完成水电投资345亿元,同比下降12.0%。国内企业新签水电设备合同容量约2300万千瓦,同比增长130.8%,其中出口合同容量约30万千瓦。抽水蓄能设备订单比重进一步提升,新签抽水蓄能机组合同容量约1980万千瓦,占水电设备合同总容量的86%。全国共19个抽水蓄能项目获核准批复,装机容量2598万千瓦。中小型水电设备制造企业仍然面临市场订单不足问题,且部分企业缺少合适岗位需求的技工。

上半年,全国主要发电企业电源工程完成火电投资535亿元,同比增长36.5%。国内企业新签火电设备合同容量约5179万千瓦,同比下降9.7%,其中气电设备合同容量约400万千瓦,同比基本持平。60万千瓦级及以上大型机组合同容量占比超过80%。出口合同容量约70万千瓦,占新签火电设备合同容量的1.4%。头部企业在手订单充足,利润率有较大幅度提升。余热、CFB、生物质、垃圾焚烧、燃气锅炉等设备订单相对较足。气电领域,由于我国天然气对外依存度较高,目前市场规模有限,头部制造企业在市场竞争中处优势地位,中小气电设备制造企业市场占有率及相关生产经营指标同比均有所下降。

上半年,全国主要发电企业电源工程完成核电投资407亿元,同比增长13.4%。国内企业新签“华龙一号”机组2台,新签出口巴基斯坦恰希玛C5项目发电机1台。近期江苏徐圩一期工程1#2#、广东陆丰一期1#2#、山东招远一期1#2#、浙江三澳二期3#4#、广西白龙一期1#2#,共5个项目11台机组获得核准,其中徐圩一期拟建设2台“华龙一号”压水堆机组以及1台HTR-PM600S高温气冷堆机组及配套设施。核电建设整体稳步提速,带动设备制造企业订单增长,部分企业新增订单同比增长接近100%,大部分核电设备企业经营情况趋稳。

上半年,全国主要发电企业电源工程完成风电投资790亿元,同比增长3.8%。国内整机制造企业中标容量8282万千瓦,同比增长70.4%,中标量前五名企业市场份额约76%。其中陆上风电中标7618万千瓦,海上风电664万千瓦,同比增长均超过70%。国内企业凭借性价比优势、技术实力和品牌影响力,在海外市场取得了显著成绩,海外订单中标622万千瓦,占总中标容量的7.5%,同比增长超过60%。部分风机价格从低价中标逐渐开始理性回归,但“价格战”问题依旧严重。根据2024年上半年财报,多家上市整机制造企业风电机组销售业务普遍处于亏损或濒临亏损的状态。同时,随着行业进入平价时代,快速降本的压力传导至产业链上游环节,原材料价格波动、人工成本上升等因素都对制造端的盈利能力构成了挑战,风电制造领域优胜劣汰更加激烈。

4.转型升级和高质量发展:核心技术逐步自主可控,新质生产力不断涌现,数字化转型不断推进,绿色制造体系逐步健全。

上半年,发电设备行业积极培育发展新质生产力,持续加强高能级科研平台建设,强化关键核心技术攻关,加快推动科技创新成果转化应用。

哈电集团承建的世界单机容量最大扎拉500MW冲击式水轮机模型通过验收;研制的世界最高额定水头天台抽水蓄能项目首台导水机构顺利通过业主验收;自主研发的国内首台万伏级高温高压湿绕组电动机成功投产;参与研制的中国出口海外的首台“华龙一号”核电机组通过最终验收;承建的世界首台10万千瓦双塔一机“光热储能+”吸热器的核心部件产成发运;参建的湖北应城世界首台(套)300MW级压气储能电站示范工程一次并网成功;建立4个远程运维、17个焊接数智化“揭榜挂帅”项目,“哈电云”项目进入设备调试阶段。

东方电气集团自主研制的18MW海上风电机组并网发电;东方锅炉设计制造的行业首台尾部三烟道二次再热百万千瓦级超超临界燃煤锅炉正式投运;自主研制的15MW重型燃气轮机总装下线;承制的全球功率最大500MW冲击式水电机组完成水力研发;研制的世界首台(套)300MW级压缩空气储能透平发电机组并网发电;自主研发的国内首台(套)兆瓦级天然气压差发电机组成功投运;建设的国内首个大型清洁高效电站锅炉核心部件高温段蛇形管制造智能工厂正式投运。

上海电气集团与二重(德阳)重型装备有限公司联合自主研发的首根660MW超超临界机组国产FB2中压转子材料产成;上海锅炉厂有限公司总承包的首套国产化2万吨/年特种石墨浸渍生产线项目通过验收;设计并制造的全球首台18-20MW级风储荷网机组在汕头智能制造基地下线;构建的全球最大风电试验平台在江苏滨海投运;所属的恒羲光伏科技有限公司首个海外光伏项目组件顺利发往中东;顺利完成了全球首台全高温超导托卡马克装置-洪荒70实现等离子体放电主机系统的三大核心部件外真空杜瓦、真空室以及内外冷屏的制造工作。

中国长江动力集团全新一代高转速反动凝汽式汽轮机组并网发电。西子洁能参建的首个大型火电机组深度调峰灵活性改造技术及系统解决方案示范项目正式落地。济锅集团自主研发国内首台的150t/d小型垃圾焚烧锅炉顺利通过能效测试。

金风科技建设的全球最大规模兴安盟风电耦合制50万吨绿色甲醇项目正式开工;与三峡集团联合开发的批量应用最大单机容量海上风电GWH252-16MW机组全容量并网;完成了全国首个构网型风储场站220kV黑启动及微网人工短路实验。运达股份助力打造我国最大规模的辽宁华电铁岭离网风电制氢一体化项目正式进入商业运行阶段;与巨石集团共同投资的全球首个180米超高混塔批量商业化应用项目并网发电。明阳集团研制的全球单机容量最大的漂浮式风电平台“OceanX明阳天成号”正式完成安装。

中国一重研制的变速抽水蓄能机组用大型高氮奥氏体不锈钢护环科研试制锻件成功交付;承制的世界最大3000吨超级浆态床裕龙石化锻焊加氢反应器批量化交付。二重(德阳)重型装备有限公司研制的全球首件单体重量最大的不锈钢转轮体-老挝琅勃拉邦水电站水轮机不锈钢转轮体顺利通过多方检验;攻克了百万千瓦级超超临界机组FB2中压转子锻件全流程关键核心技术。

(二)行业发展面临的主要问题及建议

1.强化顶层设计,完善政策与机制创新。

当前,我国能源电力发展仍面临需求压力巨大、新能源供应不稳定性、清洁能源供给制约较多、绿色低碳转型任务艰巨等一系列挑战。发电设备行业需坚持规划先行、加强顶层设计、搞好统筹兼顾,处理好新能源与传统能源、全局与局部、政府与市场、能源开发和节约利用等关系。需加快规划建设新型能源体系,完善新能源消纳和调控政策措施,健全发电权交易机制,加快完善碳市场,加强绿证与国内碳市场的衔接和国际认可,加强区域网间协调配合,完善煤电灵活性改造统筹机制,完善辅助服务市场和供热机组容量电价补贴机制等。

2.加快标准体系建设,引导行业有序发展。

我国发电设备行业体量规模世界领先,但行业标准化建设滞后于行业发展,面临核心标准不足、标准生成效率与实际需求存在矛盾、标准“走出去”困难等问题。需加快制定并完善相关标准体系,如建立发电设备产品碳足迹评价标准,构建碳足迹管理体系;制定符合国情的燃煤机组零碳或低碳燃料掺烧的技术指南和电量计量标准;完善退役风电、光伏设备循环利用相关标准规范,提升风电、光伏产业资源循环利用水平;加强核电设计标准化建设,推进“华龙一号”、“国和一号”和高温堆等机组设计标准化;完善抽水蓄能设备制造标准,统一电站规划设计、工程建设、生产运维、与新能源联合运行等领域标准;积极推进我国标准向国际标准转化升级等。

3.深化产学研用融合,推进产业链供应链自主可控能力和国际竞争力。

发电设备行业依然存在“卡脖子”问题,主要集中在关键材料、基础性和通用性工业部件、芯片、控制系统和设计软件等方面。建议统筹推进补短板、锻长板、强基础工作,加强技术攻关和成果推广应用,提升发电设备行业的自主创新能力和国际竞争力。政府牵头组织用户企业、设备制造企业、高校、研究院所等联合开展技术攻关,通过提供资金支持、税收优惠、设立重大科技专项等措施支持关键技术研发,强化重大工程或示范工程引领,优化首台(套)相关政策。加强专业人才培养,制定相应的人才激励政策,保障发电设备行业人才队伍建设健康稳定发展。

4.品质为本,培育新质生产力,差异化战略引领市场破局。

近年我国新能源行业需求总体持续向好,头部企业依靠资金、技术、成本和渠道优势,不断扩大规模,行业资源向头部企业进一步集中,使得行业的竞争愈发激烈。随着行业产能的扩张及技术进步,设备产品价格逐步降低,企业在成本管控及产品性能上也面临更加激烈的竞争。面对同质化竞争,应持续加大在核心技术、新材料、智能制造等方面的研发投入,培育新质生产力,以技术创新为驱动,提升产品竞争力。通过提供定制化解决方案、增强售后服务等方式,实现产品与服务的差异化,通过实施差异化战略引领市场破局。

二、未来形势研判

(一)国际市场形势及发展目标

随着全球气候变化问题的日益严峻,清洁能源的发展已成为国际社会共同关注的焦点。各国政府、国际组织和企业正通过国际合作,共同推动能源的绿色低碳转型,以实现可持续发展的目标。

根据国际能源署预测,要实现到2050年全球净零排放的目标,2026-2030年全球新兴经济体的可再生能源投资需达到5730亿美元。在现有政策和市场条件下,预计2023-2028年间全球可再生能源装机容量达到73亿千瓦。到2025年初,可再生能源将成为全球最主要的电力来源。未来5年风能和太阳能发电将占新增可再生能源发电量的95%。到2028年风能和太阳能发电的份额将翻一番,合计达到25%。到2050年可再生能源应占电力供应的70%-85%。同时,全球可再生能源发展仍不平衡,尤其是氢能、生物能源发展缓慢。以氢能为例,尽管过去10年有不少绿氢能源项目启动,但由于受投资进度缓慢、生产成本较高等因素影响,预计到2030年只有7%的计划产能可实际投产。

目前,中国能源企业已经占据了海外可再生能源发展的主导优势,这一优势仍将有望继续保持。但同时也应看到,海外主要经济体对外来投资的泛安全化、泛政治化势头日趋严重,国有或国有控股为主的中国能源企业在拓展海外重大能源项目过程中的相关安全审查门槛将不断收紧,甚至出现了蓄意针对、打压中国能源企业的现象。同时,相关标的国家的政治经济局势晦暗不明,造成大型能源项目面临更多的不确定性,投资风险显著上升。此外,国内能源企业以水电、风电、光伏电站建设为主的海外可再生能源业务经过多年的大力拓展已经呈现出阶段性“红海”竞争特点。

从当前能源发展路径来看,未来在参与国际市场竞争时,应多关注输配电网、并网运维服务等与可再生能源发展紧密相关的其他业务领域的多元拓展以及电网韧性改造、氢能、储能、CCUS、交通电气化等在内的全球能源转型业务。同时,根据海外可再生能源项目普遍“小而美”的特点,应优化项目发掘、追踪、投融资、考核等相关机制,逐渐扭转以往重项目、轻研究的局面,要将宏观政治经济不确定性与具体项目的投资收益风险分析结合起来,更加强化风险意识。

(二)国内市场形势及发展目标

2024年我国电力消费将平稳较快增长,电力供需总体平衡,电力绿色低碳转型持续推进。根据中电联预计,2024年全年用电量同比增长6.5%左右,最高用电负荷比2023年增加1亿千瓦左右。2024年全年新增发电装机规模与2023年基本相当,其中并网风电和太阳能发电合计新增装机规模达到3亿千瓦左右。2024年底,全国发电装机容量预计达到33亿千瓦左右,同比增长13%。非化石能源发电装机19亿千瓦左右,占总装机的比重上升至57.5%;其中并网风电和太阳能发电合计装机容量达到13.5亿千瓦左右,占总装机比重将首次超过40%,部分地区新能源消纳压力凸显、利用率将明显下降。火电14.6亿千瓦,其中煤电12亿千瓦,占总装机比重降至37%以下。

“十五五”期间,我国电力消费将持续刚性增长,预计每年将新增用电量约6000亿千瓦时,新能源装机将保持每年增长1亿千瓦以上规模。2030年前,实现新增能源消费量的70%由非化石能源供应,力争非化石能源消费比重每年提升1个百分点。产业布局上,将加快西北风电光伏、西南水电、海上风电、沿海核电等清洁能源基地建设,积极发展分布式光伏、分散式风电,因地制宜开发生物质能、地热能、海洋能等新能源,推进氢能“制储输用”全链条发展。统筹水电开发和生态保护,推进水风光一体化开发。积极安全有序发展核电,保持合理布局和平稳建设节奏。

1.水电

因地制宜,积极推进水电基地建设,加快抽水蓄能电站建设。开展藏东南(玉察)、澜沧江上游、金沙江上游等主要流域水风光一体化基地规划和建设。2035年全面建成雅砻江流域水风光一体化综合基地项目7800万千瓦(其中新能源3900万千瓦,常规水电2840万千瓦,抽水蓄能1060万千瓦)。截至2023年底,我国已纳入规划的抽水蓄能站点资源总量约8.23亿千瓦,其中已建5094万千瓦,核准在建1.79亿千瓦。预计2024年底抽水蓄能电站装机规模5700万千瓦,2025年达到6200万千瓦,到2030年达到1.6亿千瓦,2035年达到4亿千瓦。

稳妥推进水电设备更新改造。研究提升水轮发电机组灵活性、宽负荷运行能力,提升老旧机组运行效率,增加机组稳定运行能力,更好适应新型电力系统运行需要。推动流域水电集控建设,开展智慧水电相关技术研究,逐步推动设备及产品智慧运营。

2.火电

开展新一代煤电试验示范,探索与新型电力系统发展相适应的新一代煤电发展路径。继续推动煤炭、煤电一体化联营,合理布局支撑性调节性煤电。推动退役机组按需合规转为应急备用电源。持续推动节能改造、供热改造和灵活性改造,加快火电数字化设计建造和智能化升级,建设智能感知、智能诊断、智能控制、智慧运行的智能电厂。以清洁低碳、高效调节、快速变负荷、启停调峰为主线任务,推动煤电机组深度调峰、快速爬坡等高效调节能力进一步提升,更好发挥煤电的电力供应保障作用,促进新能源消纳;应用零碳或低碳燃料掺烧、碳捕集利用与封存等低碳煤电技术路线,促进煤电碳排放水平大幅下降。以合理的政策、市场机制支持煤电机组优化运行方式。

合理规划建设调峰气电,提升燃气轮机自主可控水平。在气源有保障、气价可承受、调峰需求大的地区合理规划建设调峰气电,预计到2025年气电装机达到1.5亿千瓦。加大燃气轮机国产化攻关力度,解决重型燃机关键部件和整机设计、制造、运维“卡脖子”问题,突破市场瓶颈。

3.新能源发电

多措并举,持续扩大新能源市场规模。构建高水平新能源消纳体系,有序推进新能源大基地建设,优化海上风电基地规划布局,坚持新能源与调节电源、电网建设在规模、布局、时序上做到“三位一体”。到2030年,规划建设以沙漠、戈壁、荒漠地区为重点的大型风光基地总装机容量达到4.55亿千瓦。因地制宜推动分散式风电、分布式光伏发电开发,在条件具备地区组织实施“千乡万村驭风行动”和“千家万户沐光行动”。开展全国风能和太阳能发电资源普查试点工作。

持续推动光热发电规模化发展。力争“十四五“期间,全国光热发电每年新增开工规模达到300万千瓦左右。截至2023年底,我国在建和拟建光热发电项目超过40个,总装机规模约480万千瓦,预计2024年建成120万千瓦,2025年全部建成。

推进风电和光伏设备更新和循环利用。鼓励并网运行超过15年或单台机组容量小于1.5MW的风电场开展改造升级。支持绿色低碳材料、新型高塔技术、节地型技术、高效率及智能化风电机组应用。鼓励通过高效光伏组件、逆变器等关键发电设备更新,推进光伏组件回收处理与再利用技术发展,支持基于物理法和化学法的光伏组件低成本绿色拆解、高价值组分高效环保分离技术和成套装备研发。

技术领域,重点推进大型风机、钙钛矿光伏等高效发电技术;解决风电大功率主轴轴承、齿轮箱轴承、发电机轴承、叶片材料、润滑油、设计软件等依赖进口的局面,提升海上风电施工装备的国产化水平;实现光热电站专用的国产部件和装备可靠性的工程验证。

4.核电

积极安全有序推动核电项目开发建设。积极安全有序推动沿海核电项目核准,2024建成投运山东荣成“国和一号”示范工程1号机组、广西防城港“华龙一号”示范工程4号机组等。开展核能综合利用示范,积极推动高温气冷堆、快堆、模块化小型堆、海上浮动堆等先进堆型示范工程,推动核能在清洁供暖、工业供热、海水淡化等领域的综合利用。到2025年,全国核电装机达到7000万千瓦。预计“十五五”期间保持每年8-10台的核准节奏。在设备领域,重点解决在核电关键材料(如主泵推力轴承用石墨、部分合金材料)核级阀门、高性能传感器、控制系统芯片、软件等方面的“卡脖子”问题。

当前,全球能源发展呈现新趋势、新特点、新格局,我国能源电力高质量发展面临新的机遇与挑战。发电设备行业需强化顶层设计,完善政策与市场机制创新,需瞄准世界能源科技前沿,聚焦能源关键领域和重大需求,合理选择技术路线,加强关键核心技术联合攻关,强化科研成果转化运用,把能源技术及其关联产业培育成带动我国产业升级的新增长点,促进新质生产力发展,为构建新型能源体系、推动全球能源绿色低碳转型贡献力量。

注:本报告GDP数据、全社会用电量数据、全国主要发电企业电源/电网工程投资数据来源于国家统计局、国家能源局、中电联官网。其他数据来源于机械工业发电设备中心统计及调研结果(部分去年同期数据进行了调整更新),以及相关企业、网站公开资料。

上一篇:无

下一篇:我国新能源发电装机占比超过40%