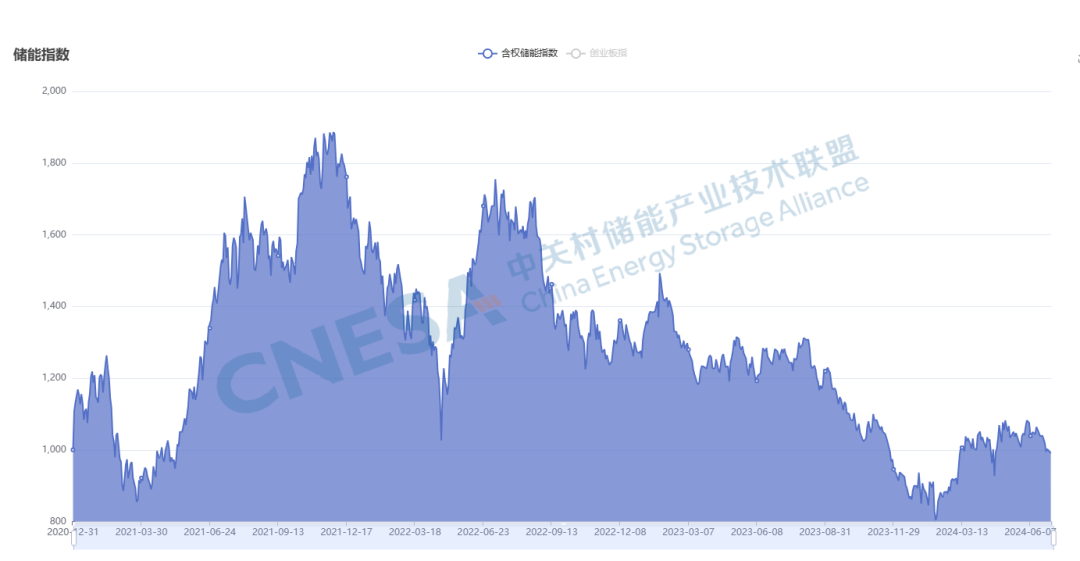

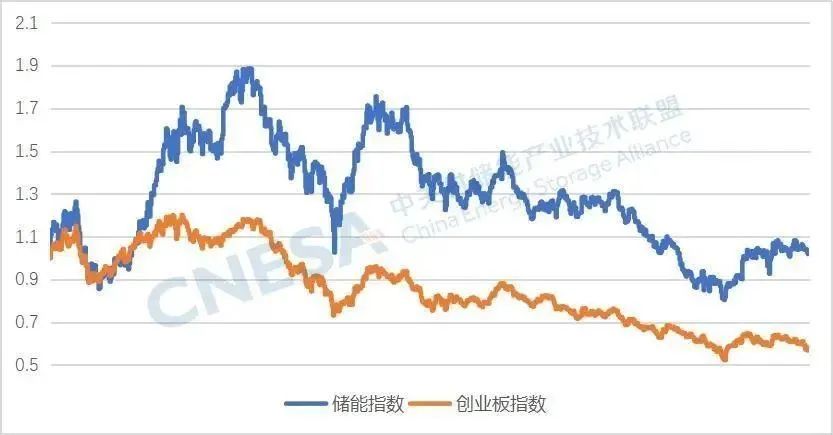

储能指数在五月和六月呈震荡下行形态,指数收为1018.85. 五月相比四月下跌0.27%,六月比五月更是下跌2.1%,同期创业板指数分别下跌2.87%和6.74%。

2024年上半年,储能指数上升8.67%,同期创业板指数下降10.99%。与2021年初指数创立相比,储能指数上涨1.88%,创业板指数下降43.25%.在今年艰难的市场环境中,储能指数表现明显优于创业板指数,并保持了正收益。

图1 2021年1月-2024月储6月能指数运行情况

图2 同期储能指数与创业板指数的对比

1、储能企业增收不增利效应明显

截至到4月底,所有公司2023年报披露完毕。54只成分股中,剔除在22年进行资产注入与重组,同比不适用的南网储能,有29家收入增加,占比54.7%,24家收入下降,占比45.3%。22家利润增加,占比41.5%,31家利润下降,占比58.5%。企业增收不增利的情况明显,尤其是材料企业。仅21家企业达到收入利润均同比上涨,占比39%。另外,从反应企业股东权益的盈利能力指标——净资产收益率上看,仅14家企业净资产收益率比22年有所增加,占比26.4%。从这些数字,我们不难看出行业整体竞争激烈,盈利水平下降。

2、这样的竞争环境对头部企业影响较弱

例如,电池龙头宁德时代和比亚迪在23年实现了收入和利润双增长,且利润增长率高于收入增长率。

3、部分领域的淘汰赛已经开始

科创板上市四年的某电池公司连续亏损四年,累计亏损达到40亿元。新上市的某电芯企业,全球储能电芯出货量第四,但毛利率从22年的7.4%下降到2.1%。部分企业正式宣布取消或终止之前公布的扩产计划。另外,与2023年报同期公布的2024一季度年报也不容乐观。成分指数股中,仅15家企业(占比28%)的2024 Q1收入同比增长率好于2023年报,20家企业(占比37%)的2024年Q1扣非利润同比增长率好于2023年报。出现企稳迹象的是净资产收益率变化,39家企业(占比72%)的2024Q1净资产同比变化好于2023年报。

4、行业企盼良好竞争环境

这也是5月8日工信部公开征求对锂电池行业规范条件及公告管理办法(征求意见稿)意见的行业背景。征求意见稿提到,引导企业减少单纯扩大产能的制造项目,加强技术创新,提高产品质量,降低生产成本。市场对该行动呈现出欢迎的态度,在之后的一个交易日,锂电相关企业整体明显上涨。

5、海外市场成为企业发力重点

相对于国内市场的激烈竞争,海外储能市场相对成熟,产品单价高,叠加一些地区的政策补贴,利润空间远高于国内,也成为储能企业发力的重点。例如某电池企业,收入整体增长37%,而海外市场增长115%,海外市场占比在2024年一季度进一步提升。一些公司的组织架构也随着海外市场的重要性提升而变化,从传统的产在国内,销往海外,转变为总部国内,产销海外。多家企业在海外落地产能,和搭建本地化销售服务体系。这为未来进一步拓展国际市场和抵御风险提前做了准备。

6、中国企业出海的路从来都不是平坦的

6月7日,美国五名共和党人联名致函国土安全部,要求行政部门将两家中国电池企业,宁德时代和国轩高科,列入实体清单,并禁止这两家公司的产品进入美国。虽然在美国大选之年,相关政客针对中国优势产业进行舆论打压可以说是惯例,而且这两家电池公司在美国的收入都很有限,但对市场短期情绪影响较大。

7、地价地量,资金报团避险

截至上周,沪指周线居然出现八连跌。这是非常罕见的,上一次沪指周线八连跌发生在2008年2月15日至4月3日。不过在这之后的五周出现了一波反弹。从估值上看,截至7月5日,申万一级行业PE-TTM的标准差再度回到接近10附近,接近历史最低水平,而全A的PB中位数调整值为2.1倍,也是历史最低区间。近期市场成交量也在5000-6000亿徘徊,可见当前市场确实已经处于地量地价状态。

当下的市场盘面表现和今年1月市场非常相似。即托市资金在上证50和沪深300等大盘指数上发力拉抬,小微盘则被资金抛弃大幅下跌。小微盘的崩塌最终也拖累到了整个市场。对上市公司财务造假打击的消息,加剧了小微盘的恐慌,也影响到短线资金的信心。不过当前市场和一月不同的是,在监管强化之后,目前来自雪球等衍生品,券商DMA业务等高杠杆风险已经非常少(或者说已经爆过了),这意味着并不存在跌破2900之后市场因为杠杆爆仓加速下跌达到可能性。当前市场因此产生的恐慌情绪远不如当初。这也意味着随着时间的消化,恐慌情绪将逐步缓解,利好因素或被重新审视。无需对后市过度悲观。只是在看到增量资金入场之前,市场弱势恐怕还难以有效化解。因此资金更趋于抱团避险。

这些资金去哪里抱团呢?从近期仓位测算值来看,资金共识逐步向确定性较强的方向调整。超配的行业包括交通运输,煤炭,有色金属,电力及公用事业,石油石化等,同时也维持在红利风格上的较高暴露度。

8、预期落空,冷静等待

近期市场的弱势还明显有预期落空的影子。市场期待能出台直接刺激消费,提振房地产的政策上。然而更多的分析认为,七月开会政策的核心目标可能还是延续过去几年的国家战略规划。这些长期战略目标与市场短期期待的消费刺激措施并不匹配。因此市场经历了一段从高度期待到部分落空的情绪波动,且让当前市场情绪与风险厌恶达到历史罕见水平。

越是这种极端情况,越要尽量保持客观冷静。从年初到现在,有些资金已经离场。想要改变市场窘境需要外力干预。而急于干预,可能适得其反。市场需要自己走出来,再让恐慌出现的时候加以干预,效果会事半功倍。